PEKK(聚醚酮酮)作为PEEK的“升级版”材料,是金字塔尖的高性能特种工程塑料,其发展对国家高端制造、航空航天、生物医疗等战略领域至关重要。

中研股份

技术领先,是国内极少数真正掌握PEKK聚合核心技术并实现百公斤级批量生产的企业。作为国内特种工程塑料的领军企业,中研股份的PEKK产业化对保障国家供应链安全具有重大战略意义。它的存在让中国在顶级高分子材料领域有了话语权。有关应用探索,其正积极在航空航天、3D打印(尤其是连续纤维增强复合材料CFRPEKK)等领域进行应用开发和客户导入。

鹏孚隆

全产业链布局,鹏孚隆是国内少有的从PEEK到PEKK、从树脂合成到制品应用进行全产业链布局的企业。其PEKK产品线已经建成,并具备了量产能力。其背景雄厚,拥有深厚的化工背景和技术积累,其产品线覆盖耐高温涂料、特种塑料等多个领域,抗风险能力和持续研发能力强。关于市场应用广,其不仅在航空航天领域布局,也注重在工业领域(如密封件、轴承)和医疗领域的应用推广,商业模式更加多元化。

凯盛新材

凯盛新材是全球最大的氯化亚砜生产商,而氯化亚砜是合成PEKK关键单体——4,4'-二氟二苯甲酰(DFBP)的核心原料。DFBP同时也是PEEK的关键单体。控制了核心原料,就在很大程度上影响了整个PEKK产业的成本和供应链安全,凯盛新材的地位使其成为产业链上不可或缺的关键一环。有潜在向下的延伸,因其拥有如此强大的原料优势,不排除其未来向下游PEKK树脂合成领域延伸的可能,想象力巨大。

沃特股份

其为一家平台型的新材料公司,通过多次收购(如收购韩国三星的LCP业务)整合全球先进技术。虽然其目前主力是LCP、PPA等,但其完全有能力和动机切入PEKK领域。有客户渠道优势,沃特在电子、通讯、汽车等领域拥有深厚的客户基础,一旦其PEKK产品成熟,能够快速导入市场,实现商业化应用。它代表了通过资本和市场优势整合技术,快速进入高壁垒领域的成功模式。

华曙高科

应用端驱动,华曙高科作为国内工业3D打印的领军企业,其高速烧结(HSS)等技术非常适合打印PEKK材料。他们不仅是设备的卖家,更是新材料应用的推动者和验证者。作为生态构建者,他们积极与上游材料厂商(如中研股份)合作,共同开发适用于3D打印的PEKK材料粉末和工艺,构建“设备-材料-工艺”的一体化解决方案,这对于PEKK在增材制造领域的爆发至关重要。

万华化学

虽然其目前并非PEKK的直接生产者,但其巨大的体量、强大的研发能力和雄厚的资本使其随时可能改变战局。就战略储备而言,研发PEKK更是一种技术战略储备,以确保在最高端的化工材料领域不被“卡脖子”。关于规模化优势,一旦其决定规模化投入,凭借其工程化能力和成本控制优势,有望大幅降低PEKK的价格,推动其大规模商业化应用。

光华伟业

专注于增材制造,光华伟业是国内较早从事3D打印材料研发的企业,其产品线广泛。他们已公开表示在研发PEKK等高性能3D打印材料。关于应用创新,在医疗领域(如骨科植入物)的3D打印应用方面有较多积累,而PEKK正是该领域的理想材料之一。他们可能从细分应用领域找到突破口。

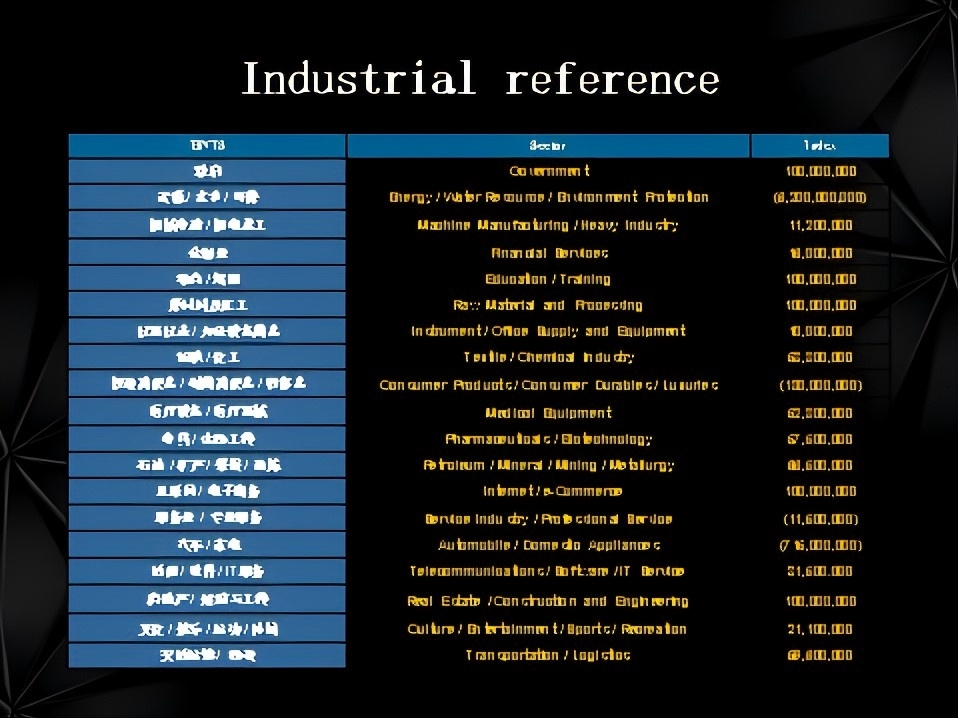

| S/N | 企业 | 核心优势与意义 | 角色/定位 |

|---|---|---|---|

| 1 | 中研股份 | 技术突破,实现PEKK树脂量产,打破垄断 | 产业核心 |

| 2 | 鹏孚隆 | 全产业链布局,产业化能力强 | 全链玩家 |

| 3 | 凯盛新材 | 控制核心原材料,供应链的关键环节 | 上游基石 |

| 4 | 沃特股份 | 平台化整合,市场渠道强大 | 资源整合者 |

| 5 | 华曙高科 | 推动3D打印应用,构建产业生态 | 应用驱动者 |

| 6 | 万华化学 | 巨头潜在入局者,具备改变行业格局能力 | 战略储备者 |

| 7 | 光华伟业 | 专注3D打印材料,尤其在医疗应用创新 | 细分领域专家 |

| 2025.09 DBC(DB Consulting)/CIW | |||

在中国,PEKK产业仍处于“百花初放”的早期阶段,真正实现技术突破并具备量产能力的企业凤毛麟角,就核心技术、产业化能力、战略布局和下游应用等而言,以上可谓为最有前途和意义的企业。

(文/为佳)

e-Mail:lab@enet16.com